1. CZYM JEST POLSKA STREFA INWESTYCJI?

Polska Strefa Inwestycji (PSI) to instrument pozwalający na uzyskanie zwolnienia z podatku dochodowego CIT lub PIT, dzięki realizacji nowej inwestycji.

Można z niego skorzystać na terenie całej Polski, niezależnie od wielkości podmiotu i jest przyznawane firmom z sektora:

✓ przemysłu,

✓ produkcji

✓ nowoczesnych usług.

Ulga podatkowa stanowi regionalną pomoc inwestycyjną.

2. CO NALEŻY ROZUMIEĆ POD SŁOWEM „NOWA INWESTYCJA”?

Przez nową inwestycję należy rozumieć:

a) założenie nowego zakładu;

b) zwiększenie zdolności produkcyjnej istniejącego zakładu;

c) dywersyfikację produkcji poprzez wprowadzenie produktów uprzednio nieprodukowanych w zakładzie;

d) zasadniczą zmianę dotyczącą procesu produkcyjnego istniejącego zakładu;

e) nabycie aktywów należących do zakładu, który został zamknięty lub zostałby zamknięty, gdyby zakup nie nastąpił, przy czym aktywa nabywane są przez przedsiębiorcę niezwiązanego ze sprzedawcą i wyklucza się samo nabycie akcji lub udziałów przedsiębiorstwa.

Inwestycja nie może zostać rozpoczęta przed uzyskaniem decyzji!

Decyzja przyznawana jest firmom, których zakres działalności uprawnia do otrzymania pomocy publicznej oraz spełniającym określone kryteria ilościowe i jakościowe.

Realizacja przedsięwzięcia musi wiązać się we wzrostem zatrudnienia.

Decyzja o wsparciu nie jest wydawana na prowadzenie działalności w sektorze tradycyjnego przemysłu dla przedsiębiorstw produkujących m.in.: alkohol, wyroby tytoniowe, materiały wybuchowe, stal, energię elektryczną i gaz. Dodatkowo wykluczona ze wsparcia jest również działalność w zakresie handlu hurtowego i detalicznego, obiektów i robót budowlanych, prowadzenia ośrodków gier.

3. KTO MOŻE UBIEGAĆ SIĘ O DOFINANSOWANIE?

W związku z realizacją nowej inwestycji o wydanie decyzji mogą wnioskować:

✓ mikro, małe, średnie przedsiębiorstwa (MŚP)

✓ duże przedsiębiorstwa

z branży przemysłu/produkcji lub nowoczesnych usług dla biznesu (BPO), usług informatycznych (IT).

4.WARTOŚĆ WSPARCIA

Minimalne nakłady inwestycyjne zależą od lokalizacji, poziomu bezrobocia w regionie i wielkości przedsiębiorstwa.

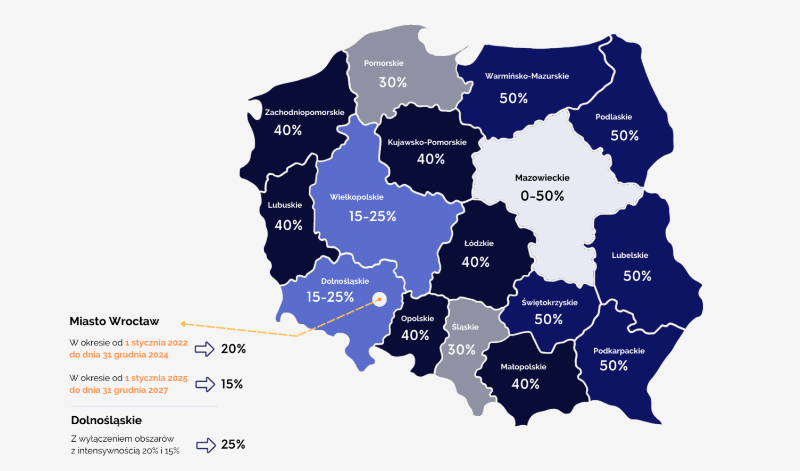

Maksymalna wysokość ulgi podatkowej zależy od wielkości przedsiębiorstwa, wg. mapy pomocy regionalnej*.

* Podane wartości procentowe odnoszą się do kosztów inwestycji i dotyczą dużych przedsiębiorstw.

W przypadku średnich przedsiębiorstw jest to dodatkowo +10%, a dla mikro i małych +20%.

Projekt inwestycyjny musi spełnić określone kryteria ilościowe tj. niezbędna wysokość nakładów inwestycyjnych zależnych od:

✓ lokalizacji,

✓ wielkości przedsiębiorstwa

✓ stopy bezrobocia w powiecie gdzie będzie realizowany

✓ oraz wybrane kryteria jakościowe.

Nowa inwestycja musi spełnić 4, 5 lub 6 wybranych kryteriów jakościowych w zależności od lokalizacji

5. KOSZTY KWALIFIKOWANE

W ramach Polskiej Strefy Inwestycji, wartość inwestycji jest liczona jako suma wszystkich kosztów kwalifikowanych. Jeśli przedsiębiorca ma możliwość odliczenia podatku VAT lub akcyzowego, do nakładów inwestycyjnych przyjmuje się ceny netto, bez podatku.

Koszty inwestycji w rzeczowe aktywa trwałe oraz wartości niematerialne i prawne tj.:

✓ zakup gruntów lub prawa ich użytkowania wieczystego,

✓ nabycie lub wytworzenie we własnym zakresie środków trwałych, pod warunkiem, że będą zaliczone do składników majątkowych,

✓ rozbudowę lub modernizację środków trwałych,

✓ wartości niematerialne i prawne (patenty, licencje, know-how i wiedza techniczna),

✓ najem lub dzierżawę gruntów, budynków i budowli, jeśli okres najmu lub dzierżawy trwa co najmniej 5 lat (duże przedsiębiorstwo) lub 3 lata (MŚP) od planowanego terminu zakończenia inwestycji,

✓ leasing finansowy aktywów innych niż grunty, budynki i budowle pod warunkiem zobowiązania się do ich nabycia z dniem upływu najmu lub dzierżawy.

Dodatkowo by koszt został uznany za kwalifikowalny w ramach nowej inwestycji niezbędnym jest by spełnił łącznie następujące warunki:

✓ musi być związany (funkcjonalnie) z nową inwestycją,

✓ musi zostać poniesiony w okresie ważności decyzji o wsparciu na warunkach w niej określonych (a więc po jej wydaniu i przed określonym w niej terminem zakończenia inwestycji). Termin zakończenia inwestycji określa inwestor w momencie składania wniosku o wydanie decyzji o wsparciu,

✓ musi zostać poniesiony „w danej lokalizacji” (a więc dla zakładu, dla którego wydano decyzję, a nie, np. dla drugiego, w którym produkuje się to samo, ale gdzie indziej, lub w którym wytwarzane są podzespoły do sprzętu produkowanego w zakładzie objętym decyzją.

Aby kwalifikować koszty środków trwałych i prawnych niezbędnym jest:

→ wprowadzenie ich do ewidencji środków trwałych oraz wartości materialnych i prawnych,

→ zobowiązanie się do utrzymania ich przez okres 5 lat (w przypadku dużych przedsiębiorców) lub 3 lat (w przypadku mikro, małych i średnich przedsiębiorstw) od wprowadzenia ich do ewidencji. Wyjątkiem jest wymiana instalacji i sprzętu, konieczna ze względu na szybki rozwój

technologiczny.

Dodatkowo, w przypadku dużego przedsiębiorcy możliwym jest nabywanie wyłącznie nowych środków trwałych (mikro, małe i średnie przedsiębiorstwa mogą kupować też używane środki trwałe).

Aby kwalifikować koszty wartości niematerialnych i prawnych niezbędnym jest:

→ nabycie ich na warunkach rynkowych od osoby trzeciej niepowiązanej z nabywcą,

→ wykorzystywanie ich tylko w zakładzie, na rzecz którego przyznana została pomoc publiczna,

→ ujęcie ich wartości w aktywach zakładu i utrzymanie przez okres 5 (w przypadku dużych przedsiębiorców) lub 3 lat (w przypadku mikro, małych i średnich przedsiębiorstw),

→ amortyzowanie ich zgodnie z przepisami o podatku dochodowym.

Dodatkowo, w przypadku dużego przedsiębiorcy możliwe jest kwalifikowanie wyłącznie 50% wydatków poniesionych na wartości niematerialne i prawne.

6. KORZYŚCI W PRAKTYCE

➢ Decyzja o wsparciu w związku z realizacją nowej inwestycji wydawana jest na okres 12, 14 lub 15 lat. Przysługuje ona na określony w decyzji czas lub do momentu wykorzystania określonej w decyzji wartości zwolnienia z podatku dochodowego w zależności od tego co nastąpi najpierw.

➢ Faktyczne korzystanie ze zwolnienia może rozpocząć się w momencie zakończenia nowej inwestycji w terminie wskazanym przez inwestora oraz określonym w decyzji o wsparciu. Przy czym jednocześnie spełnione zostały deklarowane kryteria jakościowe i ilościowe.

➢ Ulgą może zostać objęty wyłącznie dochód uzyskany z działalności gospodarczej prowadzonej w ramach inwestycji objętej decyzją o wsparciu. Jeśli zatem przedsiębiorca prowadzi jednocześnie działalność niepodlegającą wsparciu, działalność objęta wsparciem powinna być wydzielona organizacyjne, a wielkość zwolnienia będzie określana na podstawie danych (przychody i koszty) wydzielonej działalności.

MASZ PYTANIA LUB WĄTPLIWOŚCI? ZOSTAW SWOJE PYTANIE PONIŻEJ!